News und Aktuelles

Juli 2025: Buffett-Indikator auf Allzeithoch

- Vorsicht ist geboten

Er gilt als einer der größten Aktieninvestoren aller Zeiten. Neben seiner legendären Titelauswahl hat Warren Buffett immer auch das gesamte Markt- und Wirtschaftsgeschehen im Blick.

Der von ihm entwickelte Buffett-Indikator stellt die Marktkapitalisierung der US-Aktien dem Bruttoinlandsprodukt der USA gegenüber. Dabei liegen die US-Aktien mit Stand heute (14.Juli) bei knapp 209 Prozent und erreichen damit einen historischen Spitzenwert. Buffett selbst hatte einst gewarnt, bei Werten über 200 Prozent spiele man mit dem Feuer.

Die aktuelle Bewertung liegt deutlich über einem fairen Niveau und deutet auf eine Überhitzung hin. Ähnlich hoch war der Indikator vor dem Platzen der Dotcom-Blase zur Jahrtausendwende sowie im November 2021. In beiden Fällen folgte ein deutliches Börsenbeben.

Aber der Buffett-Indikator bezieht sich ausschließlich auf den US-Aktienmarkt. In Europa sind die Bewertungsniveaus nach wie vor deutlich niedriger – viele Titel gelten als vergleichsweise günstig.

Zudem führte nicht jedes Hoch zwangsläufig zu einem Crash. Vorsicht ist aber allemal geboten, zumal die US-Börsen nach wie vor als Leitindizes gelten.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Mai 2025: It's the economy, stupid

- die Aktienmärkte erholen sich

Die Börsen haben zuletzt ein beeindruckendes Comeback hingelegt. Noch vor einem Monat schien es, dass das von US-Präsident Donald Trump ausgelöste Zollchaos die Aktienmärkte noch lange auf tiefen Niveaus halten werde. Doch das ist – vorerst zumindest – Schnee von gestern. Der US-Aktienmarkt hatte Mitte vergangene Woche seine vorhergehenden Verluste wieder aufgeholt und der deutsche DAX verzeichnete neue Rekorde. Auslöser war der überraschende Handelsdeal zwischen den USA und China. Dieser macht den Anlegern Hoffnung, dass die Regierung Trump ihre Zollpläne noch weiter zurücknehmen wird.

Nun stellt sich die Frage, ob der Aufwind an den Börsen weiter anhalten wird, oder ob die Rallye nur eine flüchtige Entspannung war. Dabei ist es durchaus vorstellbar, dass der Boom an den Börsen weitergeht. Das Rezept für steigende Aktienkurse ist einfach: Es braucht dafür vor allem drei Dinge:

Zum einen muss die Wirtschaft robust bleiben. Die Lage in Europa sieht passabel aus, der Süden wächst, Deutschland plant große Infrastrukturpakete auf den Weg zu schicken und irgendwann wird auch der Krieg in der Ukraine enden und der Aufbau dort beginnen. Und auch die US-Wirtschaft bleibt stark. Im April wurden 177.000 Arbeitsplätze geschaffen; Ökonomen hatten mit 155.000 gerechnet und auch die Inflationsrate war überraschend niedrig. Die Teuerungsrate lag im Februar im Jahresvergleich bei 2,3 Prozent, dem niedrigsten Wert seit Februar 2021.

Da die US-Börsen nach wie vor der Taktgeber für die Börsen sind, wird sich an der Wall Street auch entscheiden, ob die weltweite Aktienrallye weitergeht. Für amerikanische Unternehmen und Anleger wichtig ist auch, dass die Steuern nicht steigen. Nachdem Trump bereits während seiner letzten Amtsperiode die Unternehmenssteuer von 35 auf 21 Prozent gesenkt hatte, bleibt hier nicht mehr viel Luft nach unten. Trump hat aber bereits anklingen lassen, dass er diese schon mal weiter auf 15 Prozent senken würde.

Entscheidend wird aber auch sein, dass die Handelskonflikte nicht eskalieren. Aus Börsensicht ideal wäre eine Reihe von großzügigen Handelsabkommen, die den weltweiten Handel weiter erleichtern.

Doch auch dann muss es an den Börsen nicht ungebrochen nach oben gehen. Der Grund: Viele Unternehmen sind mittlerweile recht hoch bewertet, das heißt: Es muss schon recht viel Positives passieren, damit die Kurse weiter steigen können.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Mai 2025: Big is beautiful

- das gilt auch an der Börse

Als Anleger träumt man häufig davon, an der Börse einen echten Geheimtipp zu entdecken. Eine kleine Softwareschmiede, die plötzlich groß rauskommt und ihre Aktionäre reich belohnt. Oder ein Biotech-Start-up, das einen medizinischen Durchbruch schafft. Das gelingt jedoch nur in den seltensten Fällen und der Weg wird oft von vielen Verlustbringern begleitet.

Viel aussichtsreicher ist dagegen die Herangehensweise, auf Unternehmen zu setzen, deren Erfolg offensichtlich ist. So gibt es einige Marktführer, die trotz Konkurrenz einfach eine Klasse für sich sind. Der Streaming-Anbieter Netflix zum Beispiel. Ende des vergangenen Jahres zählte Netflix weltweit über 300 Millionen AbonnentInnen. Kein anderer Streaming-Anbieter kann da mithalten. Immer wieder hatten Anleger das Gefühl, den Einstieg verpasst zu haben, und immer wieder hatten sie Unrecht, denn die Aktie stieg weiter und weiter. Mittlerweile ist das Unternehmen fast eine halbe Billion US-Dollar wert, während die Konkurrenten dieser Entwicklung hinterherhinken.

Ähnliches gilt auch für den führenden Musik-Streaming-Dienst Spotify. Seit November 2022 hat sich die Aktie annähernd verzehnfacht. So schwierig war auch hier die Analyse nicht: Spotify ist klarer Marktführer und wahrscheinlich auch im Bekanntenkreis sehr beliebt.

Solche Beispiele lassen sich noch zahlreich finden, sei es im Technologiebereich, in der Elektronik- oder Luxusgüterindustrie. So beruhen auch die Gewinne der Magnificent Seven (Apple, Alphabet, Amazon, Meta, Microsoft, Nvidia, Tesla) auf diesem Prinzip. Aber auch der große Investor Warren Buffett setzt mit seinen Burggraben-Unternehmen auf einen ähnlichen Ansatz.

Viel Erfolg bei Ihren Investments!

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

April 2025: Sichere Häfen

- welche Anlageklassen wirklich Sicherheit bieten

Wenn es an den Aktienmärkten bergab geht, flüchten viele Anleger in sichere Häfen. Gold gilt hier seit jeher als der ideale Ort, doch auch Schweizer Franken, US-Dollar oder Staatsanleihen können Schutz und Rendite bieten.

Sebastian Dörr, Kapitalmarktanalyst bei HQ Trust hat überprüft, ob diese Safe Havens ihrem Ruf gerecht werden. Dabei berechnete er, wie diese in den Monaten reagierten, in denen der Weltaktienindex MSCI ACWI um mehr als fünf Prozent einbrach. Im Analysezeitraum 1990 bis März 2025 war dies immerhin 37-Mal der Fall.

„Im Grunde wurden alle Save Havens ihrem Anspruch gerecht“, so Dörr. Alle neun Anlageklassen (neben den erwähnten untersuchte der Experte auch noch Silber, den japanischen Yen, und Staatsanleihen in den USA, Deutschland, Japan und der Schweiz) verloren im Schnitt weniger als der Index.

Allerdings sind die Unterschiede groß: Lediglich fünf der neun Anlageklassen legten im Mittel zu, wenn die Aktien einbrachen: Gold, sowie die vier Staatsanleihen. Am besten fuhren die Investoren dabei mit Gold, das im Mittel um 2,1 Prozent zulegen konnte, wenn der ACWI innerhalb eines Monats mehr als fünf Prozent einbüßte. Ähnlich gut entwickelten sich auch die Anleihen aus den USA sowie Japan.

Deutlich schlechter lief es für Anleger, die auf die Schutzwirkung von Silber oder den Yen vertrauten. Sie verloren zwar weniger als mit den Aktien, aber immerhin noch mehr als ein Prozent.

Bieten die „sicheren Häfen“ nun in allen Fällen Sicherheit? Leider nicht. Bei allen neun Anlageklassen, hätten die Anleger im analysierten Zeitraum zeitweise im Minus gelegen, so Dörr. Bei Staatsanleihen wäre das in allen Fällen sehr glimpflich ausgegangen, Silber lag in einigen Fällen, in denen die Aktienmärkte einbrachen, allerdings zweistellig im Minus.

Mit Blick auf die Schwankungsbreite der Ergebnisse wären die Investoren mit deutschen Staatsanleihen am besten gefahren. Am deutlichste auseinander gingen die Monatswerte bei Investments in Silber.

Fazit: Anleger sollten ihre Portfolios in jedem Fall breit streuen. Dazu zählen neben Investments in Aktien, Anleihen und Gold, auch alternative Anlageformen, Immobilien sowie Hedgefonds und last but not least: Geben Sie Ihren Investments ausreichend Zeit sich zu entwickeln!

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

April 2025: Börsenbetreiber profitieren von Angst und Gier

- die Gelegenheit für mutige Investoren

Die von US-Präsident Donald Trump angekündigten Zollbeschränkungen sorgten vergangene Woche für ein Börsenbeben. Doch während emotionsgesteuerte Privatanleger panikartig ihre Aktien verkauften, nutzten langfristig orientierte und mutige Investoren die Gelegenheit bereits wieder zum Kauf derselben.

Jedenfalls auf der Gewinnerseite stehen in solchen Zeiten die Börsenbetreiber, denn egal ob die Kurse steigen oder fallen, profitieren sie vom steigenden Handelsvolumen in unruhigen Zeiten, was die Umsätze von Deutscher Börse, Nasdaq oder LSE Group steigen lässt. Doch diese Finanzdienstleister punkten auch mit diversifizierten Geschäftsmodellen, was sie für Anleger zusätzlich interessant macht.

So erzielt die Deutsche Börse zwar einen Großteil ihrer Einnahmen durch Handels- und Clearinggebühren, doch auch der Verkauf von Finanzdaten und Technologielösungen spielt eine immer wichtigere Rolle. Spannend ist auch die neueste Entwicklung einer Handelsplattform für Kryptowährungen (Deutsche Börse Digital Exchange, DBDX), mit der sie Platzhirschen wie Binance oder Coinbase Konkurrenz machen möchte.

Ein ähnlich diversifiziertes Geschäftsmodell weist auch die LSE Group auf, die ihr Geld mit Handelsgebühren, Clearing-Dienstleistungen sowie dem Verkauf von Finanzmarktdaten und Analysetools verdient. Gerade die Datenanalyse war in den vergangenen Jahren ein bedeutender Wachstumstreiber.

Ähnlich stark wie deren Aktien präsentiert sich auch die US-Technologiebörse Nasdaq, die ebenfalls über ein breit diversifiziertes Geschäftsmodell in den Bereichen Market Services (Handel), Information Services (Marktdaten für Broker und Vermögensverwaltungen), Marketplace Technology (Lösungen für Handel und Abwicklung) und Corporate Services (Börsennotierungsdienste und Unternehmenslösungen) verfügt.

Egal, ob die Kurse gerade steigen oder fallen: für Mutige sind diese Börsenbetreiber jedenfalls einen Blick und auch ein Investment wert.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

März 2025: Zeit ist (wichtiger als) Geld

- die Macht des Zinseszinseffektes auf das investierte Kapital

Viele Menschen haben das Gefühl, dass sich investieren für sie nicht lohnt beziehungsweise ihnen das Geld dafür fehlt. Diese Einstellung ist falsch und unterschätzt die immense Bedeutung des Faktors Zeit bei der Geldanlage.

Diese beruht auf der Macht des Zinseszinseffektes auf das investierte Kapital. Diesen von Albert Einstein einst als das achte Weltwunder bezeichnete Zinseszinseffekt können sich insbesondere junge Anleger:innen zunutze machen.

Einfach erklärt bezeichnet der Zinseszinseffekt die Wiederveranlagung der erwirtschafteten Erträge, wodurch das Wachstum nicht linear, sondern exponentiell verläuft. Je länger die Anlagedauer, desto größer wird dieser Effekt, so Michael Posselt, Anlageexperte und Fachgruppenobmann der Finanzdienstleister in der Wirtschaftskammer Tirol.

So werden aus einer monatlichen Ansparsumme von 50 Euro nach 30 Jahren EUR 48.962,- (bei einer angenommenen Rendite von 6 % exkl. Kosten und KEST). Spart man hingegen die doppelte Summe, nämlich 100 Euro nur 15 Jahre (was der selben Einzahlungssumme von EUR 18.000,- entspricht) erhält man hingegen „nur“ EUR 28.830,-.

Noch deutlicher wird die Differenz, wenn man die Anlagedauer weiter verlängert. Beginnt etwa ein Lehrling bereits in der Ausbildung mit einer Sparrate von 50 Euro, so summiert sich sein Anlagevermögen in 50 Jahren auf knapp 180.000 EUR. Beginnt er hingegen erst in späteren Jahren (etwa mit 40), so müsste er hingegen über die nächsten 25 Jahre EUR 265,- pro Monat investieren, um ebenfalls noch auf diese Summe zu kommen.

Natürlich gäbe es noch zahlreiche Beispiele, um die Wirkung des Zinseszinses zu belegen, so Posselt, entscheidend ist aber, das Tun!

Wenn Sie noch Fragen zu Ihrer Geldanlage haben, wenden Sie sich an eine:n Tiroler Finanzdienstler:in. Wir verstehen Geld – Ihre Tiroler Finanzdienstleister:innen.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Februar 2025: Deep Seek und die wahren Profiteure

- Die wahren Gewinner im KI-Wettlauf: Tech-Giganten im Vorteil

Vergangenen Montag gab es ein regelrechtes Börsebeben. Das chinesische Start-up Deep Seek hat mit seinem leistungsfähigen und gleichzeitig günstigen Modell für künstliche Intelligenz (KI) die Technologiewelt aufgeschreckt und die Aktienkurse der zuletzt gehypten Tech-Aktien, allen voran Nvidia auf Talfahrt geschickt.

Auch wenn die Verluste zumindest teilweise bereits wieder aufgeholt wurden, bleibt die Frage: was hat die Anleger derart aufgeschreckt? Wenn sich KI auch mit wesentlich weniger Ressourcen entwickeln lässt als bislang gedacht, dann benötigt man dafür auch weniger Halbleiter als bislang angenommen, und das schickte die Aktien der Chipindustrie auf Talfahrt.

Andererseits liefert das chinesische Start-up eine beeindruckende Vorlage für eine effizientere und weitaus kostengünstigere KI – was dieser schneller zum Durchbruch verhelfen und damit wiederum zu mehr Nachfrage nach Rechenleistung und Halbleitern führen könnte. Welche Sicht (oder Stimmung) sich letztendlich durchsetzen wird, darüber lässt sich trefflich streiten. Für beide Seiten gibt es gute Argumente.

Mit Blick auf eine alte Börsenweisheit und deren bis vor kurzem gar nicht so alte Interpretation – dass nämlich Daten das neue Gold sind – denn was jede KI braucht sind Daten mit denen sie arbeiten kann, sind die wirklichen Gewinner schnell ausgemacht: Es sind die großen Techkonzerne wie Meta (Facebook), Apple, Amazon und Microsoft; sie alle verfügen über riesige Datenmengen und sind bereits im Alltag von Millionen Nutzern präsent.

Kaum ein anderes Unternehmen kann eine leistungsfähige KI so gut in Nutzwert umwandeln wie diese. Und wenn das plötzlich weniger kostet als ursprünglich angenommen, dann bleibt mehr Geld für Aktienrückkäufe und Dividenden über. Davon profitieren Aktionäre und jene, die es noch werden wollen.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Dezember 2024: Kapitalbeschaffung durch Immobilien

- Ihre Immobilie als Schlüssel zur finanziellen Flexibilität

Wenn Sie eine fast oder vollständig abbezahlte Immobilie besitzen, können Sie diese nutzen, um gebundenes Vermögen in liquide Mittel umzuwandeln. Diese sogenannte Immobilienbeleihung ist eine interessante Möglichkeit, größere Ausgaben zu finanzieren, ohne Ihre Immobilie zu verkaufen. Was genau sollten Sie dabei beachten, und wann lohnt sich dieser Schritt?

So funktioniert die Kapitalbeschaffung durch Immobilien

Durch die Eintragung einer Hypothek auf Ihre Immobilie gewährt Ihnen die Bank einen Hypothekarkredit. Dieser ist nicht zweckgebunden, das heißt, Sie können die Kreditsumme nach Ihren Wünschen verwenden – sei es für Renovierungen, Pflegekosten, eine Umschuldung oder persönliche Wünsche wie Reisen oder Studiumskosten Ihrer Kinder. Der Vorteil: Dank der Sicherung durch Ihre Immobilie profitieren Sie von zinsgünstigen Konditionen und langen Laufzeiten.

Wichtige Voraussetzungen

- Lastenfreie Immobilie: Optimal ist eine Immobilie ohne oder mit sehr geringer Restschuld. Dies erleichtert die Kreditvergabe und verbessert Ihre Konditionen.

- Bonität: Ihre Kreditwürdigkeit bleibt entscheidend. Auch im Rentenalter ist die Kreditaufnahme möglich, wenn regelmäßige Einkünfte wie eine Pension nachgewiesen werden können. Seit Mai 2023 gelten in Österreich für Senioren erleichterte Bedingungen.

- Realistische Tilgungsplanung: Kalkulieren Sie vorab, wie viel Sie monatlich zurückzahlen können. Eine klare Haushaltsrechnung gibt Ihnen Planungssicherheit.

- Immobilienwert: Der Kreditbetrag hängt vom Wert Ihrer Immobilie ab. Faktoren wie Lage, Zustand und Nutzung beeinflussen diesen. Banken ziehen häufig einen Sicherheitsabschlag von etwa 10 % auf den geschätzten Marktwert ab. Auf diesen reduzierten Betrag erfolgt dann beispielsweise eine Beleihung von 80 %.

Kosten und Alternativen

Neben den Zinsen fallen Nebenkosten an, z. B. für die Eintragung der Hypothek oder Notarkosten. Diese sollten in Ihre Planung einfließen. Für Beträge unter 50.000 Euro kann ein Ratenkredit eine Alternative sein, da hier keine Hypothek erforderlich ist.

Schritt-für-Schritt-Anleitung

- Verwendungszweck festlegen: Überlegen Sie, wofür Sie das Kapital nutzen möchten – z. B. Renovierungen, Pflege, eine neue Küche oder die Finanzierung eines höheren Lebensstandards.

- Monatliche Rate berechnen: Definieren Sie anhand Ihrer Einnahmen und Ausgaben, wie viel Sie monatlich für die Rückzahlung aufbringen können.

- Persönliche Beratung: Lassen Sie sich von einem Experten beraten, um die beste Finanzierungslösung zu finden.

- Angebote vergleichen: Holen Sie mehrere Angebote ein, um die Bank mit den günstigsten Konditionen auszuwählen.

- Kreditantrag und Auszahlung: Nach der Bewilligung des Antrags wird der Kredit ausgezahlt und Sie können das Kapital nutzen.

Wann lohnt sich die Immobilienbeleihung?

Die Beleihung ist besonders interessant, wenn Sie größere Beträge benötigen und dabei von günstigen Zinsen profitieren möchten. Wichtig ist, dass Sie Ihre finanzielle Belastbarkeit ehrlich einschätzen. Auch im Rentenalter kann eine Beleihung sinnvoll sein, jedoch sollten potenzielle Erben frühzeitig einbezogen werden, um generationsübergreifende Transparenz zu schaffen.

Tipp: Bereiten Sie sich gut vor, indem Sie den Verwendungszweck und die Rückzahlungsmodalitäten klar definieren. Eine fundierte Beratung und ein Vergleich der Angebote garantieren, dass Sie die für Ihre Situation optimale Lösung finden. So können Sie Ihre Immobilie als Kapitalquelle nutzen, ohne Ihre finanzielle Sicherheit zu gefährden.

Ihr

Christoph Kirchmair,

Obmann-Stellvertreter der Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Dezember 2024: So sind die eigenen vier Wände heute noch leistbar

- der Traum vom Eigenheim wird wieder greifbarer

Die Wohn- und Eigentumsoffensive des Bundes sorgt für Bewegung auf dem Immobilienmarkt – auch in Tirol. Mit € 84 Millionen Fördermitteln, von denen € 66 Millionen in leistbaren Wohnraum und € 15 Millionen in die Sanierung fließen, wird der Traum vom Eigenheim wieder greifbarer.

Zusätzlich gibt es seit dem 1. September 2024 einen Zinsenzuschuss von 1,5 % pro Jahr auf Bank- und Bauspardarlehen bis Ende 2028. Das bedeutet für die Schaffung von Immobilieneigentum eine Entlastung von bis zu € 3.000 pro Jahr! Auch ohne Wohnbauförderung gibt es attraktive Erleichterungen: Bis 1. Juli 2026 entfallen die Grundbuchs- und Pfandrechtseintragungsgebühren für den Erwerb einer Immobilie, die zur Befriedigung des eigenen Wohnbedürfnisses dient.

Was sollte man bei der Immobilienfinanzierung noch beachten?

- Gebrauchte Immobilien sind oft günstiger als Neubauten.

- Ein Zu- oder Ausbau bei bestehenden Häusern kann eine kostengünstigere Option sein.

- Laufzeiten von 35 Jahren sind mittlerweile Standard.

- Staffelraten oder Stufendarlehen bieten speziell Jungfamilien niedrigere Einstiegskosten.

- Langfristige fixe Zinsen bieten mehr Sicherheit als variable Zinsen und sind zudem aktuell günstiger.

- Auch ältere Kreditnehmer sind heute akzeptiert – mit 66 ist längst noch nicht Schluss!

Ein Vergleich der Angebote lohnt sich immer. Tirols Finanzdienstleister stehen Ihnen beratend zur Seite und helfen dabei, das Beste für Ihr Eigenheim herauszuholen.

Ihre

Christine Pesl, Vermögensberaterin

Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

T 0590905 1280

finanzdienstleister@wktirol.at

November 2024: Lichtblick für die Eigenheimfinanzierung

- Was bringt die Wohnbau-Offensive des Bundes?

Am 20.03.24 hat der Nationalrat ein Wohn- und Baupaket zur Förderung des Wohnbaus verabschiedet, dass das Schaffen von leistbarem Wohnraum und das Begründen von Eigentum unterstützen soll: Eine Milliarde Euro für Bau und Sanierung, 500 Mio. Euro zusätzlich für Darlehen zur Wohnbauförderung und – und unter bestimmten Voraussetzungen - eine Befreiung von der Grundbucheintragungsgebühr. Wird die Eigenheimfinanzierung damit wieder leistbarer?

2024 bis 2026 unterstützt der Bund die Länder bei der Schaffung zusätzlicher leistbarer Eigentums-, Miet- und Mietkaufwohnungen. Mit der Investition von 1 Mrd. € in den gemeinnützigen Wohnbau sollen etwa 20.000 neue Wohneinheiten und 5.000 sanierte Wohnungen auf den Markt kommen. „Das Wohnbaupaket hilft all jenen, die bauen oder sich Wohnraum schaffen wollen. Es ist zudem ein Impulsgeber für die strauchelnde Baubranche und alle davon abhängigen nachgelagerten Gewerke“, erklärt Dr. Michael Posselt – Fachgruppenobmann der Sparte Finanzdienstleister der WKO Tirol.

Zinsdeckel von 1,5 % bis 2028

Außerdem können die Bundesländer zusätzliche Darlehen zur Wohnbauförderung in der Höhe von 500 Mio. € aufnehmen. Durch die Zuschüsse des Bundes wird die effektive Zinsbelastung der Länder bis zum Jahr 2028 mit 1,5 % p.a. gedeckelt. Das befähigt wiederum die Länder, zweckgebundene Wohnbauförderungsdarlehen in Höhe von max. 200.000 Euro mit einem max. Zinssatz von 1,5 % und einer Förderlaufzeit von 25 Jahren zu vergeben. Alternativ werden auch Zinszuschüsse der Länder für Wohnbaukredite bei anderen Banken unterstützt. „Unklar ist jedoch bis dato, wie es mit dem Zinssatz ab 2028 weitergeht. Deshalb ist es wichtig, dass die für zur Verfügung stehenden Mittel für die Zinsstützungen zur Gänze ausgeschöpft werden“, so Christoph Kirchmair, der stellvertretende Fachgruppen-Obmann der Sparte Finanzdienstleister der WKO Tirol.

Weiters kommt es zu steuerlichen Anreizen für ökologische Sanierungen, zur temporären Streichung der Grundbuch- und Pfandrechteintragungsgebühr sowie zur Ausweitung des Wohnschirms und des Reparaturbonus.

Befreiung von der Grundbuch- und Pfandrechtseintragungsgebühr bei dringendem Wohnbedürfnis

Teil dieses Wohn- und Baupaketes sind Anreize zur Eigentumsbildung. Temporär entfällt die Grundbucheintragungsgebühr für Immobilien bis zu einem Wert von 500.000 Euro, sofern der Kaufpreis 2 Millionen Euro nicht übersteigt. Entsprechend entfallen auch die Pfandrechtseintragungsgebühren bis zur selben Bemessungsgrundlage. Voraussetzung dafür ist, dass die neu gebaute oder angeschaffte Wohnimmobilie selbst genutzt wird und der Befriedigung eines dringenden Wohnbedürfnisses dient. Von dieser Regelung ausgenommen sind Immobilien aus Erbschaften oder Schenkungen.

Fazit: Die in Aussicht gestellten Zinssenkungen und eine sinkende Nachfrage bewirken eine spürbare Entspannung auf dem Immobilienmarkt mit leicht rückgängigen Preisen bei Wohn- und Büroimmobilien in 1b-Lagen und in der Peripherie. In Kombination mit der durch die Länder gestützten „Wohnbau-Offensive“ lassen sich die aktuellen Entwicklungen durchaus als positives Signal für die Eigenheimfinanzierung werten.

Alle Details zu den aktuellen Änderungen erhalten Konsument:innen bei einer Beratung durch unabhängige Experten - die gewerblichen Finanzdienstleister oder Vermögensberater.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

November 2024: Geldsorgen machen Mitarbeiter krank

- so lässt sich gegensteuern

Gesundheit hat viele Facetten. Neben Stress, falscher Ernährung und Bewegungsmangel wirken auch Geldsorgen negativ auf die Gesundheit – ein Stressfaktor, der oft übersehen wird. Tatsächlich stehen finanzielle Sorgen häufig sogar vor Themen wie Karriere oder Familie. Um dem entgegenzuwirken, haben die Gründer von „finbalanced“ eine Plattform entwickelt, die das finanzielle Wohlbefinden von Mitarbeiter steigern soll.

Warum Geldsorgen belasten

Viele Menschen leiden unter Geldsorgen, weil ihnen oft die sogenannte „finanzielle Fitness“ fehlt. Es mangelt an Grundwissen über Haushaltsführung und Finanzplanung. Ohne dieses Wissen verlieren sie schnell den Überblick und geraten leicht in die Schuldenfalle, aus der sie oft nur schwer ohne Hilfe entkommen.

Finanzielle Gesundheit als Benefit

Für Unternehmen sind finanzielle Sorgen ihrer Mitarbeiter ebenfalls problematisch. Sie führen zu verminderter Produktivität, erhöhter Krankheitsanfälligkeit und häufigeren Jobwechseln. Laut einer Studie leidet fast die Hälfte der Belegschaft unter Geldsorgen, was sich direkt auf die Arbeitsqualität auswirkt. Hier setzt finbalanced an: Die Plattform bietet Unternehmen ein neues Instrument, um die finanzielle Gesundheit ihrer Mitarbeiter zu fördern – ähnlich einem Fitnesscenter-Gutschein oder im Rahmen der betrieblichen Gesundheitsförderung.

Unabhängig, sicher, anonym

Über finbalanced erhalten Mitarbeiter Zugang zu Online-Kursen, in denen sie ihr Finanzwissen erweitern und ihre finanzielle Situation verbessern können. In einem optionalen Coaching-Paket bieten erfahrene Coaches individuelle Beratung. „Unsere User erhalten Expertenwissen aus erster Hand“, betont Matthias Reiter, Co-Founder von finbalanced. Davon profitieren nicht nur die Mitarbeiter, sondern auch das Unternehmen durch eine gesündere und zufriedenere Belegschaft.

Ihr

Heiko Luchetta,

Ausschussmitglied der Fachgruppe Finanzdienstleister

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Oktober 2024: Die intelligente zweite Säule

- Betriebliche Altersvorsorge

In Österreich basiert die Altersvorsorge auf dem sogenannten „Drei-Säulen-Modell“. Während die staatliche Pension (1. Säule) stark von politischen Entscheidungen abhängt, rückt die betriebliche Altersvorsorge (2. Säule) zunehmend in den Fokus. Aber warum entscheiden sich immer mehr Unternehmen für diese Form der Vorsorge?

Unternehmen stehen heute vor der Herausforderung, Fachkräfte zu binden, attraktive Zusatzleistungen anzubieten und gleichzeitig für die Zukunftssicherung ihrer Mitarbeiter zu sorgen. Die betriebliche Altersvorsorge bietet dabei eine hervorragende Möglichkeit, Pensionslücken zu schließen und den Lebensstandard nach dem Erwerbsleben abzusichern. Durch direkte Leistungszusagen können Arbeitgeber ihre Belegschaft gezielt unterstützen und so nicht nur zur Altersvorsorge, sondern auch zur Absicherung von Hinterbliebenen und bei Bedarf zur Invaliditätsvorsorge beitragen.

Win-win-Situation für Arbeitgeber und Arbeitnehmer

Die betriebliche Altersvorsorge ist sowohl für Unternehmen als auch für Mitarbeiter eine echte Win-win-Situation. Beiträge zur zweiten Säule der Altersvorsorge sind lohnsteuer- und sozialversicherungsfrei. Für Unternehmen bedeutet das, dass sie die geleisteten Beiträge gewinnmindernd geltend machen können, und aliquote Lohnnebenkosten entfallen. Dadurch stehen den Arbeitnehmer bei Pensionsantritt deutlich höhere Leistungen zur Verfügung, was zu spürbar höheren Pensionsansprüchen führt.

Wichtige Punkte zur betrieblichen Altersvorsorge

Es gibt jedoch einige Richtlinien, die beachtet werden müssen: Die Leistungszusagen dürfen zum Pensionsantritt nicht mehr als 80 % des letzten Gehalts ausmachen, und der Pensionsanspruch darf das zuletzt bezogene Gehalt nicht übersteigen. Der große Vorteil dieser Vorsorgeform ist, dass man sich nicht mehr ausschließlich auf die staatlichen Pensionsleistungen verlassen muss. Stattdessen kann man beruhigt in die Zukunft blicken und sicher sein, dass das Leben im Alter finanziell abgesichert bleibt.

Die betriebliche Altersvorsorge sorgt dafür, dass die Arbeitsleistung auch im Ruhestand honoriert wird und bietet den Beschäftigten eine wertvolle Sicherheit für die Zukunft.

Ihr

Heiko Luchetta,

Ausschussmitglied der Fachgruppe Finanzdienstleister

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

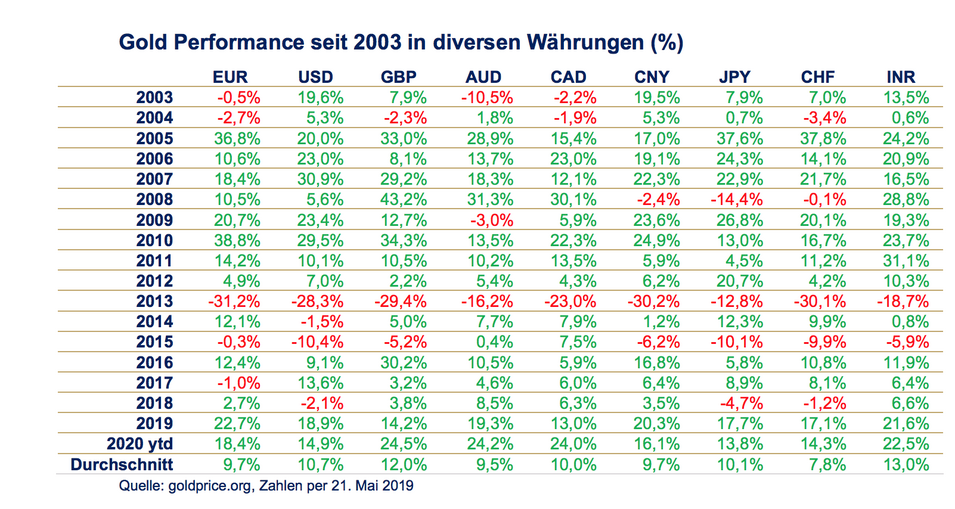

Oktober 2024: Gold als sicherer Vermögensschutz?

- Wer einen Blick auf die Geschichte des Geldes wirft, kommt an Gold nicht vorbei

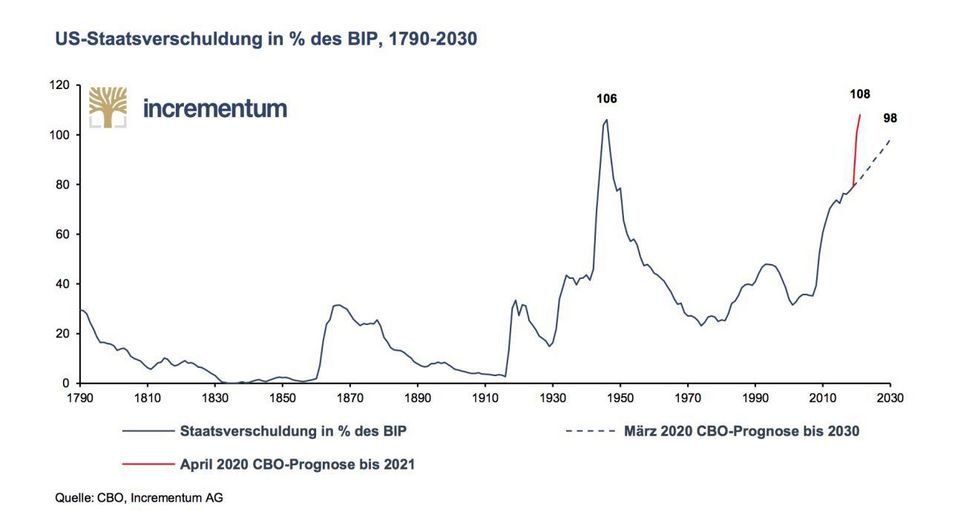

Wer einen Blick auf die Geschichte des Geldes wirft, kommt an Gold nicht vorbei. „Gold ist Geld, alles andere ist Kredit“, sagte der Privatbankier J.P. Morgan einst und verdeutlichte damit den wesentlichen Unterschied zwischen Gold und heutigen Währungen, die durch Kreditschöpfung entstehen und anfällig für Wertschwankungen sind. Gold hingegen hat in der Geschichte der Menschheit alle Papiergeldsysteme überdauert. Während Papiergeld immer zu seinem inneren Wert – null – zurückgekehrt ist, bleibt Gold ein beständiger Wertträger.

Ein Blick auf die Preisentwicklung zeigt, wie stark sich der Goldwert gesteigert hat. Seit der Einführung des Euro hat sich der Goldpreis mehr als verachtfacht. Zu Beginn der 2000er Jahre kostete eine Unze Gold noch rund 285 Euro, im September 2024 sind es bereits etwa 2.380 Euro. Gold hat also einen beachtlichen Anstieg verzeichnet, was seine Rolle als sicherer Hafen in Zeiten wirtschaftlicher Unsicherheit bestätigt.

Ein Vergleich der Kaufkraft zeigt Golds Stabilität besonders anschaulich. 2004 konnte man für eine Unze Gold rund 47 Maß Bier auf dem Münchner Oktoberfest genießen, 2023 sind es bereits 148 Maß. Diese Entwicklung verdeutlicht auf charmante Weise die konstante Wertstabilität des Edelmetalls im Vergleich zu modernen Währungen, die nicht mehr durch einen realen Wert wie Gold gedeckt sind.

Die Frage, ob es aktuell noch rentabel ist, in Gold oder andere Edelmetalle wie Silber zu investieren, hängt von verschiedenen Faktoren ab. Zum einen hat sich die Zentralbanknachfrage nach Gold in den letzten Jahren deutlich beschleunigt. Zudem haben geopolitische Spannungen, wie die Sanktionen gegen russische Währungsreserven, die Nachfrage nach Gold weiter angeheizt. Auch die hohe Verschuldung vieler Länder und die damit verbundene Inflationsgefahr sprechen für weiter steigende Edelmetallpreise. Besonders dramatisch ist die Situation in Japan, wo die Gesamtverschuldung über 400 % liegt und der Yen stark an Wert verloren hat. Der Goldpreis ist in Japan seit 2019 um etwa 165 % gestiegen.

Für Anleger:innen gibt es verschiedene Investitionsmöglichkeiten. Neben börsengehandelten Fonds (ETFs) entscheiden sich viele für physisches Gold. Besonders die Schweiz bietet hier durch zollfreie Lager große Vorteile, vor allem für Investitionen in Silber, Platin oder Palladium.

Edelmetallexperte Josef Schwaninger

Rückfragehinweis:

Wirtschaftskammer Tirol Fachgruppe Finanzdienstleister

FGO Dr. Michael Posselt

T 0590905 1280

finanzdienstleister@wktirol.at

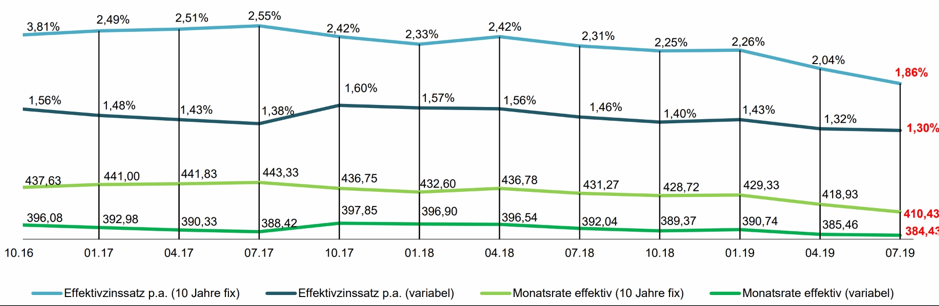

September 2024: Finanztipp: Wohnkredite werden wieder günstiger

- Nachfrage nach Immobilienfinanzierungen ist in den letzten Monaten wieder deutlich gestiegen

Die Nachfrage nach Immobilienfinanzierungen ist in den letzten Monaten wieder deutlich gestiegen. Nach einem Einbruch zu Beginn des Jahres werden inzwischen monatlich über 1 Milliarde Euro an Wohnbaukrediten abgeschlossen – rund 30 Prozent mehr als noch zu Jahresbeginn.

Aktuell können sich Immobilienkäufer über eine Entspannung bei den Wohnkreditzinsen freuen. Nach einem starken Anstieg im Jahr 2023 sind die Zinsen für variable und fixe Kredite seit Sommer spürbar gesunken. Variable Darlehen sind nun wieder unter 5 Prozent Effektivzins erhältlich, und auch Fixzins-Kredite bieten mit rund 4,13 Prozent attraktive Konditionen.

Wir raten daher, die aktuelle Zinssituation zu nutzen. Die derzeitigen Angebote mit fixen Zinsen über 25 Jahre und länger bieten eine hohe Planungssicherheit. Diese langfristige Sicherheit ist besonders wertvoll, da sie Kreditnehmer vor zukünftigen Zinsschwankungen schützt.

Warum jetzt handeln? Die Europäische Zentralbank (EZB) und die US-Notenbank Fed haben aufgrund des Inflationsrückgangs bereits mit Zinssenkungen begonnen. Experten erwarten, dass die Zinssätze für variabel verzinste Wohnbaukredite bis 2026 auf 3,50 bis 3,75 Prozent fallen könnten. Langfristige Fixzinsbindungen bieten jedoch nach wie vor eine stabile und sichere Lösung für Kreditnehmer, da sie auf längere Sicht vor möglichen Zinssteigerungen schützen.

„Wer ruhig schlafen will, sollte zu Fixzinsen greifen. Denn während die Zinsen für variable Kredite in Zukunft weiter sinken könnten, ist langfristig auch wieder mit einem leichten Anstieg der Zinsen für Fixzinsbindungen zu rechnen. Besonders attraktiv ist derzeit, dass die Zinssätze für langjährige Fixzinsbindungen nicht höher sind als für kürzere Laufzeiten.

Jetzt könnte ein guter Zeitpunkt sein, um eine Finanzierung abzuschließen und von den derzeit günstigen Konditionen zu profitieren.

Ihr

Christoph Kirchmair,

Obmann-Stellvertreter der Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

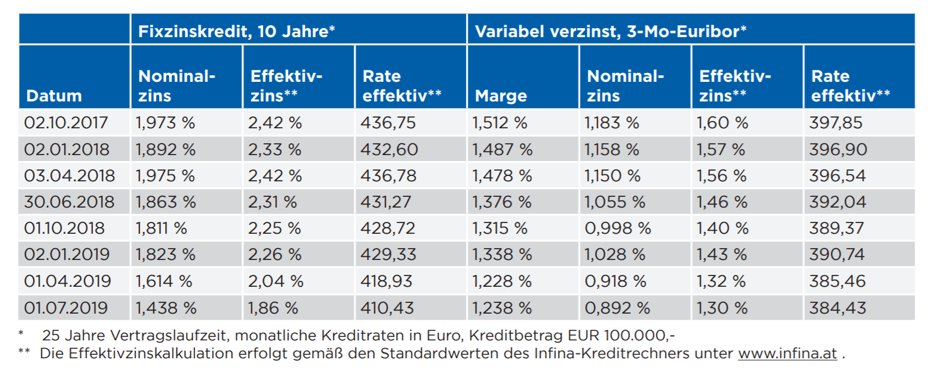

August 2024: Schwarzer Montag

- Börsen brechen weltweit ein: Kurssturz erscheint übertrieben und bietet auch schon wieder Chancen

Es war ein schwarzer Montag am 5. August 2024 für Anleger an den Börsen. Weltweit fielen die Aktienkurse teilweise massiv. Am schwersten hat es die Börse in Japan getroffen, die die größten Kursverluste seit 1987 verzeichnete. Neben Aktien gerieten auch Kryptowährungen und Rohstoffe auf die Verliererstraße.

Der Abverkauf lässt sich vor allem durch die Enttäuschung der Marktteilnehmer erklären, die zuletzt zu euphorisch gestimmt waren. An den Fundamentaldaten hat sich indes nichts geändert. So geben die US-Unternehmen – allen voran die Big-Techs, aber auch in der Breite – in der aktuellen Berichtssaison gar kein so schlechtes Bild ab. Von den bisher gemeldeten Zahlen konnten 80 Prozent der Unternehmen die Erwartungen sogar schlagen. Auch die Abkühlung der US-Konjunktur wurde bereits erwartet und stellt keine grundsätzliche Überraschung dar. Die starken Kursrückgänge könnten sich daher schnell als Übertreibung nach unten herausstellen und die tiefen Kurse attraktive Einstiegsmöglichkeiten darstellen. Eine gewisse Absicherung gibt auch die FED, die – sollte sich die Konjunktur nachhaltig eintrüben – genug Spielraum für Zinssenkungen hat. Ähnliches gilt auch für Europa, wo der DAX bereits am Freitag um gut 2% einbrach und auch heute weitere 300 Punkte auf (17.351,51 Stand 5. August, 17:34) abgab.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

August 2024: Erneuerbare Energien

- Comeback dank High-Tech

Nach einer längeren Durststrecke befinden sich erneuerbare Energieaktien wieder im Aufwind. Hauptgrund dafür ist der enorme Strombedarf von KI und -Datacentern. Die Aktien sind billig und die Gewinnaussichten hoch. Einer der Hauptgründe dafür ist das Engagement der großen Tech-Konzerne in diesem Bereich. So steht etwa Amazon beim Ausbau erneuerbarer Energien an vorderster Front. Der Onlinehandelsgigant will bis 2025 100% seines Energieverbrauchs durch Wind- und Sonnenkraftwerke abdecken. Und es ist nicht Amazon alleine, es sind die großen Tech-Konzerne, die in den kommenden Jahren verstärkt erneuerbare Energien nutzen werden. Sie haben sich in einem Memorandum dazu verpflichtet, ihren Energieverbrauch in Zukunft zu 100% aus erneuerbaren Quellen zu decken.

Das spült natürlich viel Geld und Investitionen in diese Branche. So wird etwa Microsoft in den kommenden Jahren 10 Milliarden US-Dollar in den Ausbau erneuerbarer Energiequellen investieren. Ein weiteres Zeichen, dass erneuerbare Energien wieder in den Fokus von Groß-Investoren rücken, ist auch das starke Interesse von Private-Equity-Gesellschaften. Auch sie nutzen die immer noch günstigen Bewertungen und bauen ihre Investments in diesem Bereich aus. Anleger können über entsprechende Fonds, Indizes oder auch Einzelaktien an diesem Trend partizipieren.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Juli 2024: Euphorie und Verzweiflung

- Für Fortschritt braucht es gleichzeitig Optimismus und Pessimismus

Für Fortschritt braucht es gleichzeitig Optimismus und Pessimismus – das gilt auch beim Thema Geldanlage. Wirtschaftlicher Erfolg ist zumeist die Abfolge von Fortschritten und Rückschlägen und stellt sich ein, wenn man diese nachhaltig überstanden hat.

Optimismus ist ein essenzieller Bestandteil für ein glückliches, zufriedenstellendes Leben. Wir brauchen ihn, um gesunde zwischenmenschliche Beziehungen zu erhalten, ebenso wie in der Geldanlage, um langfristig erfolgreich investieren zu können. Denn: „Finanziell fährt man am besten, wenn man spart wie ein Pessimist und investiert wie ein Optimist,“ so Michael Posselt, Fachgruppenobmann der Fachgruppe Finanzdienstleister in der Wirtschaftskammer Tirol. Diese Kombination aus Vertrauen, dass die Dinge langfristig besser werden, und dem Wissen, dass der Weg dorthin eine stetige Abfolge von Überraschungen, Rückschlägen und Schocks sein wird, hat sich im Laufe der Geschichte immer wieder bewährt, und dies in allen Lebensbereichen, so Posselt.

Egal, welches Gebiet man betrachtet – vom Berufs- über das Privatleben bis zur Geldanlage – entscheidend ist, dass man kurzfristige Probleme überstehen und folglich lange genug dranbleiben kann, um die Früchte des langfristigen Wachstums genießen zu können.

Gerade in der Geldanlage ist der Faktor Zeit die entscheidende Komponente. Nicht der kurzfristige und mit großer Unsicherheit behaftete Gewinn führt den Anleger zum Erfolg. Nur mit der Zeit lässt sich ein mehr oder weniger großes Vermögen mit großer Wahrscheinlichkeit aufbauen, denn erst im Laufe der Jahre kann der – von keinem Geringeren als Albert Einstein einst als das achte Weltwunder bezeichnete – Zinseszinseffekt seine Wirkung entfalten, so der Anlageexperte.

Daher ist es wichtig, dass der Vermögensberater gemeinsam mit dem Anleger ein krisensicheres und resilientes Portfolio zusammenstellt, mit dem sich der Kunde wohlfühlt.

Es ist nicht zuletzt angesichts zahlreicher, weithin bekannter und medial vermittelter Krisen eine emotionale Herausforderung, nicht in Pessimismus und Starre zu verfallen. Wer sich aber den Optimismus bewahrt, dass sich langfristig alles zum Guten wendet, lebt nicht nur insgesamt zufriedener, sondern wird auch in der Geldanlage erfolgreich sein!

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Juli 2024: Die fünf erfolgreichsten US-Aktien der letzten 25 Jahre

- Interessante Zahlen brachte die Börse am 7. Juli 2024 zu Tage

Wer nur eines dieser fünf Papiere im April 1999 gekauft hätte, hätte es mit einem Einsatz von 2.000,- USD zum Millionär gebracht. Bei einem Techkonzern hätten schon ein paar hundert USD gereicht. Insgesamt schafften es aber nur zwei Silicon-Valley-Größen in die Top five. Dafür ist – durchaus überraschend ein Einzelhändler aus der Landwirtschaft vertreten.

5. Apple

Vom 2. April 1999 bis zum 2. April 2024 ist die Apple Aktie um 50.835,4 Prozent gestiegen. Inklusive reinvestierter Dividenden sind es sogar 60.152,3 Prozent. Das reicht im Rendite-Ranking auf Basis des Russel 1000-Index für Rang fünf. Der Großteil des Kursanstiegs gelang seit dem Jahr 2009. Damals hatten Apple-Anteile noch rund drei US-Dollar gekostet. Doch mit der 2007 präsentierten ersten iPhone-Generation nahm der Siegeszug des Konzerns mit dem Apfel-Symbol seinen Lauf. Heute ist das von Steve Jobs gegründete Technologie- und softwareunternehmen rund 3,3 Billionen US-Dollar wert.

4. Tractor Supply

Den vierten Rang belegt mit einem Kursgewinn von 63.167,7 Prozent, sowie 75.327,1 Prozent inkl. reinvestierter Dividenden, Tractor Supply. 1939 in Minot Dakota gegründet, verdient das Unternehmen sein Geld mit landwirtschaftlichen Kleingeräten, sowie zahlreichen Artikeln für Hobbygärten. Seit 2022 trägt die Hälfte des Jahresumsatzes die Sparte „Nutz- und Haustiere“. Der Sektor ist ein Wachstumstreiber für Eden Einzelhandelsspezialisten, der in den USA fast 2.200 Filialen betreibt. An der Börse ist das Unternehmen derzeit rund 29 Milliarden US-Dollar wert.

3. Deckers Outdoor

Mit Deckers Outdoor schafft es der nächste Einzelhändler in die High Five der erfolgreichsten US-Aktien der letzten 25 Jahre. Allein in den letzten beiden Jahren ist der Kurs des Schuhverkäufers um mehr als 300 Prozent gestiegen. Auf Sicht von 25 Jahren sind es 80.702,9 Prozent. Dividenden zahlt Deckers nicht. Deckers ist bekannt für Marken wie UGG Australia, Teva oder Hoka. Vor allem das Laufschuh-Label Hoka überzeugte in der jüngeren Vergangenheit mit zweistelligen Wachstumsraten. Der Börsenwert des Unternehmens liegt bei 24,7 Milliarden US-Dollar.

2. Monster Beverage

Monster Beverage ist der Konzern hinter Monster Energy und vielen weiteren Getränkemarken. Monster Energy ist dabei inzwischen hinter Red Bull der zweitbekannteste Energy-Drink der Welt. Seit Jahren liefert der Konzern aus Kalifornien profitables Wachstum. Ähnlich wie einst Coca-Cola erschließt Monster einen neuen Markt nach dem anderen und profitiert so immens von Skalierungseffekten. Hilfreich ist dabei sicher auch, dass Energy-Drinks in den vergangenen Jahren immer beliebter geworden sind. Bei Anlegern war die Aktie ebenso beliebt. Mit einem Kursplus von 109.504,4 Prozent sind die Monster-Papiere auf Sicht von 25 Jahren die zweiterfolgreichsten im Russel 1000-Index. Die Marktkapitalisierung des Unternehmens liegt bei 51,5 Milliarden US-Dollar.

1. Nvidia

Die Überraschung dürfte sich in Grenzen halten. Die Aktie mit der höchsten Kurssteigerung in den letzten 25 Jahren ist die des Chipherstellers Nvidia. 309.990,4 Prozent konnte die Aktie von April 1994 bis April 2024 zulegen. Inklusive Dividenden sind es gar 337.918,6 Prozent. Die Aktie des Halbleiterproduzenten war aufgrund der Nachfrage nach leistungsfähigen KI-Chips für Rechenzentren in den beiden vergangenen Jahren regelrecht explodiert. Kurzzeitig steig Nvidia im Juni diesen Jahres sogar zum wertvollsten Unternehmen der Welt auf. Der aktuelle Börsenwert: drei Billionen US-Dollar.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Juni 2024: Technologieaktien

- Skepsis wegen hoher Börsenbewertung?

Technologieaktien sind nicht erst in letzter Zeit in aller Munde. Mit ihnen konnten in den letzten Jahren überdurchschnittliche Gewinne erzielt werden. Zuletzt überwog aber die Skepsis wegen ihrer hohen Börsenbewertung.

Wenn es um die Bewertung von Technologieaktien wie Nvidia, Alphabet oder Meta geht, werden viele Vergleiche bemüht – von der Tulpenmanie im 17. Jahrhundert bis zur Dotcom-Blase Anfang dieses Jahrtausends. Ob die großen Tech-Stocks wirklich überbewertet sind, hat Dr. Thomas Neukirch, Leiter der strategischen Vermögensplanung bei HQ Trust in Bad Homburg analysiert. Dabei ging er der Frage nach, wie lange es dauert, bis diese Aktien in ihre hohen Bewertungen hineinwachsen. Dazu berechnete er die Anzahl der Monate, die es dauert, bis die Gewinne der Aktien soweit angestiegen sind, dass bezogen auf ihren Preis im Vergleich zum Sektor eine faire Bewertung vorliegt. Die Analyse startete im Dezember 1985, wobei vier der „Magnificient Five“ (Alphabet, Amazon, Meta, Microsoft und Nvidia) erst zu einem späteren Zeitpunkt an die Börse gingen. Neukirchs Erkenntnis: „Die Bewertungen der großen Tech-Stocks sind zweifelsohne hoch, doch die Unternehmen schafften es bisher immer wieder, in die Bewertungen hineinzuwachsen.“ Darüber hinaus sei auch kein Trend erkennbar, dass die Zeit, in der dies geschieht, über die Dauer ansteigt. Dies spreche gegen eine generelle Überbewertung der Techwerte. Am besten stehen gemäß Analyse Alphabet und Meta da: Auf Basis der geschätzten Gewinnentwicklungen würde es Stand April 2024 nur 13 Monate dauern, bis die hohen Bewertungen rückblickend gerechtfertigt würden, so Neukirch. Auch bei Nvidia liege dieser Zeitraum nur etwas über dem langfristigen Branchendurchschnitt. Dies bezogen auf Januar 2024; für neuere Zeitpunkte ist noch kein Hineinwachsen in eine faire Bewertung erfolgt.

Anders ist die Situation bei Amazon. Hier konnte seit Längerem kein Hineinwachsen in eine faire Bewertung festgestellt werden. Per Mai 2023, aktuellere Daten liegen für die Aktie nicht vor, lag der errechnete Wert bei 24 Monaten; ähnlich ist die Situation bei Microsoft. Dort wurde auf Basis der geschätzten Gewinnentwicklung per September 2023 mit einer Dauer von 19 Monaten gerechnet.

Insgesamt ergibt sich also ein gemischtes Bild, was die Angemessenheit der Bewertungen der „Magnificient Five“ betrifft. Zum Vergleich: Während der Technologieblase lag der Zeitraum im Branchendurchschnitt bei mehr als 200 Monaten.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Mai 2024: Geld übrig

- Kredit tilgen oder lieber doch investieren?

Aktuell befinden sich die Zinssätze auf einem hohen Niveau, getrieben durch die anhaltende Inflation. Doch ist es besser, jetzt überschüssiges Kapital in die Tilgung von Krediten zu stecken?

Die Zinssätze sind nach wie vor hoch, was auch die Kreditkosten erhöht. „Es wird jedoch erwartet, dass der Leitzins gegen Mitte des Jahres von der Europäischen Zentralbank wieder heruntergestuft wird“, erklärt Michael Posselt, Obmann der Fachgruppe der Tiroler Finanzdienstleister. Das würde die Zinssätze senken und die Kreditkosten folglich ebenso verringern. „Diese mögliche Senkung erfordert deshalb ein schnelles und strategisches Handeln von Kreditnehmer:innen und Investor:innen“, so Posselt.

Wichtige Aspekte der Kreditverwaltung

Ein wichtiger Aspekt ist die Art des Zinssatzes. Bei Konsumkrediten mit hohen Zinssätzen empfiehlt Posselt eine schnelle Tilgung. Bei Immobilienkrediten mit niedrigen, festen Zinssätzen und langen Laufzeiten sollten hingegen Alternativen in Betracht gezogen werden. Denn variable Zinssätze passen sich an die aktuelle Marktlage an und können fallende Zinsen reflektieren. Dies könnte ein Abwarten durchaus rechtfertigen.

Sondertilgungen und ihre Tücken

Sondertilgungen sollten nicht nur gut durchdacht, sondern besonders gut geplant sein. Denn nicht alle Kredite erlauben kostenfreie Sondertilgungen. Abhängig ist diese Option von der Art des Kredites und dem abgeschlossenen Vertrag. Im Normalfall sind, bei nach dem Verbraucherkreditgesetz von 2010 abgeschlossenen Krediten, Rückzahlungen von bis zu 10.000 Euro pro Jahr ohne zusätzliche Kosten möglich. „Eine genaue Überprüfung durch professionelle Vermögensberater:innen kann helfen, teure Überraschungen in Form von Vertragsstrafen, sowie zusätzlichen Spesen zu vermeiden. Auch bei einem Zinssatz von unter zwei Prozent sollte man von Sondertilgungen lieber absehen, um keinen Verlust zu verzeichnen.“

Individuelle Anlagestrategien

Eine bewährte Strategie hingegen ist die langfristige Anlage von Geld und die Nutzung der Erträge zur Kredittilgung. Dafür stellen Investitionen in ETF-Sparpläne, die breit in Aktien streuen, Fonds oder festverzinsliche Anlagen ideale Optionen dar, sofern die erzielte Rendite die Kreditzinsen übersteigt. Die endgültige Entscheidung zur Anlage hängt jedoch immer von der persönlichen finanziellen Situation und dem Risikoprofil ab. Ob ein Kredit getilgt oder das Geld lieber investiert werden sollte, hängt somit von mehreren Faktoren ab, einschließlich der aktuellen und erwarteten Zinssätze sowie der persönlichen finanziellen Lage. Denn nicht immer ist eine verfrühte oder rasche Rückzahlung eines Kredites bei einer hohen Inflationsrate aus ökonomischer Sicht empfehlenswert. „Es ist wichtig, langfristig zu denken und alle Optionen sorgfältig zu bewerten – Gewerbliche Vermögensberater:innen sind hierfür die idealen Ansprechpersonen“, unterstreicht Posselt.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Dezember 2023: Jahresendrallye

- kommt sie oder kommt sie nicht?

Alle Jahre wieder stellen sich Anleger*innen die Frage: Kommt sie oder kommt sie nicht? Die Rede ist von der Jahresendrallye. Einiges spricht dafür, dass Aktien heuer im Dezember noch einen Schlusssprint hinlegen könnten. Eine Untersuchung des Kapitalmarktanalysten HQ Trust über die Performance aller Börsenjahre des S&P 500 seit 1872 hat ergeben, dass die Dezember-Performance umso besser ausfällt, je besser auch das davor liegende Aktienjahr gelaufen ist. Nur in einem Fall endete der Dezember im Minus: Wenn die Aktienkurse von Jänner bis November bereits Verluste von mehr als 6,7 Prozent eingefahren hatten. Im Mittel das beste Dezember-Ergebnis wurde erzielt, wenn die Performance in den ersten 11 Monaten zwischen 14 und 23 Prozent gelegen ist, so die Studie. In diesen Dezember-Monaten legte der S&P 500 im Schnitt um 2,4 Prozent zu. In dieser Bandbreite befinden wir uns auch heuer. Eine Garantie auf eine Jahresendrallye ist das aber natürlich trotzdem nicht. Denn auch in diesen Fällen gab es eine Bandbreite: Im besten Fall, im Dezember 1991, legte der Index über elf Prozent zu, im Dezember 1899 (dem schlechtesten Monat) verlor er allerdings auch mehr als sechs Prozent. Mutige werden wahrscheinlich trotzdem zugreifen, den Ängstlichen bleibt die theoretische Chance dies im Jänner, Feber,... zu tun.

Erfolgreiche Investments!

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Dezember 2023: Kredite als große Belastung

- angespannte finanzielle Lage vieler Tiroler

Michael Posselt, Fachgruppenobmann der Finanzdienstleister Tirol, spricht über die angespannte finanzielle Lage vieler Tiroler und was er Haushalten mit variablen Krediten rät.

Herr Posselt, in aktuell schwierigen wirtschaftlichen Zeiten, verzeichnen die Finanzdienstleister verstärkt Anfragen aus der Tiroler Bevölkerung?

Michael Posselt: Wie schon in früheren Finanzkrisen und nach Ausbruch der Corona-Pandemie gibt es momentan vermehrte Anfragen bei den Finanzexperten. Generell ist das Beratungsinteresse in Krisenzeit höher, die gestiegene Inflation trägt das ihre dazu bei.

Haben immer mehr Tiroler Probleme mit ihrem Haushaltsbudget?

Das ist gut möglich. In Krisenzeiten ist es schwieriger, das Haushaltsbudget auf Kurs zu halten. Wenn sich das Umfeld verändert — beispielsweise durch Arbeitslosigkeit — müssen auch die persönlichen Finanzen angepasst werden. Dabei ist es wichtig, sich einen Überblick zu verschaffen. Seine Einnahmen und Ausgaben zu kennen, ist die wichtigste Basis, um fundierte Entscheidungen zu treffen. Dabei gibt es auch eine Vielzahl von Apps und Online-Tools, wie etwa Money-Control oder Finanzguru, die einen dabei unterstützen.

Durch die massiven Zinserhöhungen der EZB haben viele Tiroler Haushalte mit variablen Wohnbaukrediten Schwierigkeiten mit der Rückzahlung...

Ja, mit jeder Anhebung des Leitzinses hat die monatliche Belastung durch die Kreditraten zugenommen. Diese Entwicklung stellt für viele Immobilienbesitzer eine große finanzielle Herausforderung dar. Wie Iange die Zinsen auf diesem Niveau verweilen und ob es zu weiteren Zinssteigerungen kommen wird, darüber sind sich selbst namhafte Experten nicht einig.

Was würden Sie Haushalten mit variabel verzinsten Krediten raten?

Eine Fortsetzung der harten Zinspolitik ist in nächster Zeit sehr wahrscheinlich, denn der Preisdruck ist nach wie vor hoch. Eine Absicherung durch einen Kredit mit Fixzinssatz ist daher das Gebot der Stunde: Dies verhindert potenziell noch höhere Kreditraten, nutzt den derzeitigen Zinsunterschied zwischen fixen und variablen Krediten aus und sichert eine kostengünstige Umschuldungsoption.

Man sollte das persönliche Kreditmodell also unbedingt auf den Prüfstand stellen?

Ja, genau. Kreditnehmer mit einem variabel verzinsten Wohnbaukredit sollten sich beraten und aufklären lassen, welche Optionen es am Markt gibt. Dabei sind die drei Parameter — aktuelle Restschuld, Restlaufzeit und aktuelle Rate — eine wichtige Entscheidungsgrundlage. Beispielsweise kann durch eine Verlängerung der Kreditlaufzeit die monatliche Rate reduziert und somit das Budget entlastet werden.

Ist der Traum vom Eigenheim in Tirol noch realisierbar?

Ich denke schon. Wichtig ist eine kompetente Beratung durch einen WohnbauFinanz-Experten, um das persönlich beste Kreditmodell zu erarbeiten. Dabei steht allen voran die aktuelle Lebenssituation im Fokus der Betrachtung. Denn es geht darum, die kostengünstigste Lösung für die Verwirklichung der Wohnträume zu realisieren.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

November 2023: Mit Gewinnfreibetrag Steuern sparen

- dieses Jahr noch 30 % und mehr

Dieses Jahr noch 30 % und mehr Steuer sparen – geht das? Ja, indem Sie Ihren Gewinnfreibetrag nutzen!

Wie funktioniert das? Ganz einfach: Unternehmer können einen Teil ihres Gewinns steuerfrei stellen, indem sie in ausgewählte Wertpapiere oder bestimmte Anlagegüter investieren. Der Gewinnfreibetrag kann von allen natürlichen Personen, die betriebliche Einkünfte erzielen, in Anspruch genommen werden. Das sind z.B. Unternehmer mit Einkünften aus Gewerbebetrieb, Freiberufler, geschäftsführende Gesellschafter einer GmbH oder Land- und Forstwirte. Bis zu einem Gewinn von EUR 30.000,00 wird automatisch ein Freibetrag von 15 % berücksichtigt. Für jeden darüber hinausgehenden Betrag kann man dann gestaffelt bis zu EUR 175.000,00 in der Höhe von 13 % in Form von Wertpapierkäufen od. Investitionen von klar definierten Anlagegütern tätigen. Bei noch höheren Gewinnen reduziert sich der Prozentsatz stufenweise bis zu einem Maximalgewinn von 580.000 Euro auf 4,5 %.

Der über dem Grundfreibetrag liegende Gewinn kann durch eine Investition in Anlagegüter oder Wertpapiere entsprechend gemindert werden. Die Wertpapiere müssen allerdings in dem Jahr, in dem der Gewinn anfällt, gekauft werden. Die investierten Anlagegüter bzw. Wertpapiere müssen mindestens vier Jahre in Besitz sein und können danach ohne weitere Nachversteuerungspflicht ins Privatvermögen übertragen werden. Der maximal geltend zu machende Gewinnfreibetrag beträgt 45.350 Euro. Unter Berücksichtigung eines Steuersatzes in Höhe von 50 % ist eine Steuerersparnis bis 22.675 Euro möglich. Unsere Empfehlung: Schaffen sie sich hierfür vorgesehene Wertpapiere an und behalten sie diese über einen Mindestbindezeitraum von vier Jahren. Dann können Sie diese im Anschluss ganz einfach ohne jegliche weitergehende Versteuerung in Ihr Privatvermögen übertragen. Haben Sie dabei auch noch in Wertpapiere mit entsprechender Rendite investiert, profitieren Sie mehrfach. Sie haben einerseits extrem viel Steuern gespart, sich gegen Inflationseinflüsse abgesichert und einen Mehrertrag von 30 % oder höher erwirtschaftet.

Die gewerblichen VermögensberaterInnen der Fachgruppe der Finanzdienstleister in der Wirtschaftskammer Tirol helfen Ihnen hierzu gern und stehen für ein unverbindliches Beratungsgespräch jederzeit zur Verfügung.

Ihr

Heiko Luchetta,

Ausschussmitglied der Fachgruppe Finanzdienstleister

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

November 2023: Wohnbaukredit absichern

- und Flexibilität bewahren

Viele Kreditnehmer hoffen, dass nach nun zehn Leitzinserhöhungen eine Zinssenkung bald wieder Realität sind. Äußerungen führender Vertreter westlicher Zentralbanken deuten aber eher auf eine Fortsetzung der harten Zinspolitik hin, denn der Preisdruck ist nach wie vor sehr hoch.

In der aktuellen Marktsituation sollte das persönliche Kreditmodell daher unbedingt auf den Prüfstand gestellt werden. Kreditnehmer mit einem variabel verzinsten Wohnbaukredit sollten sich beraten und aufklären lassen, welche Optionen es am Markt gibt. Dabei sind die drei Parameter - aktuelle Restschuld, Restlaufzeit und aktuelle Rate – eine wichtige Entscheidungsgrundlage. Beispielsweise kann durch eine Verlängerung der Kreditlaufzeit die monatliche Rate reduziert und somit das monatliche Budget entlastet werden. In einer anschließenden Beratung durch einen Wohnbau-Finanz-Experten lässt sich gemeinsam das persönlich beste Kreditmodell erarbeiten. Dabei steht allen voran die aktuelle Lebenssituation im Fokus der Betrachtung. Denn es geht darum, die bestmögliche und kostengünstigste Lösung für die Verwirklichung der Träume der jeweiligen Kunden zu realisieren. Denn auch in Hochzins-Phasen gibt es passende Lösungen für den Traum vom Eigenheim.

Eine Immobilienfinanzierung ist eine Entscheidung fürs Leben, die wohlüberlegt und gut durchdacht sein sollte – und die flexibel genug sein sollte, um an laufende Veränderungen angepasst zu werden. Um eine fundierte Entscheidung zu treffen, sollte man sich neben eigenen Überlegungen und Prüfungen jedenfalls von einem unabhängigen Experten – gewerbliche Finanzdienstleister oder Vermögensberater – beraten lassen.

Ihr

Christoph Kirchmair,

Obmann-Stellvertreter der Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

November 2023: Die Zinsfalle

- weshalb Fixzinskredite auch jetzt überzeugen

Der Grund, warum derzeit so viele Kreditnehmer eine variable Finanzierung wählen oder in dieser verharren, obwohl eine risikoarme Finanzierung mit Fixzinssatz sogar um rund 1 % günstiger sein kann, liegt nahe: Nach nun zehn Leitzinserhöhungen durch die EZB glauben viele Kreditnehmer an den erreichten Zinsgipfel und hoffen auf zukünftige Zinssenkungen.

Doch Äußerungen führender Vertreter westlicher Zentralbanken deuten eher auf eine Fortsetzung der harten Zinspolitik hin, denn der Preisdruck ist nach wie vor hoch. Ein Zwangsverkauf aufgrund untragbar hoher Zinslasten wäre ein ernüchterndes Szenario, vor allem angesichts gleichzeitig steigender Mietkosten. Experten erwarten zudem für die nächsten zehn Jahre einen durchschnittlichen Anstieg der Immobilienpreise in Österreich um weitere 6,9 % pro Jahr (Economic Experts Survey, Juli 2023). Eine Absicherung durch einen Kredit mit Fixzinssatz ist aus diesen Gründen das Gebot der Stunde: Dies verhindert potenziell noch höhere Kreditraten, nutzt den derzeitigen Zinsunterschied zwischen fixen und variablen Krediten aus und sichert eine kostengünstige Umschuldungsoption für einen langen Zeitraum.

In der aktuellen Marktsituation sollte das persönliche Kreditmodell daher unbedingt auf den Prüfstand gestellt werden. Eine Immobilienfinanzierung ist eine Entscheidung fürs Leben, die wohlüberlegt und gut durchdacht sein sollte – und die flexibel genug sein sollte, um an laufende Veränderungen angepasst zu werden. Um eine fundierte Entscheidung zu treffen, sollte man sich neben eigenen Überlegungen und Prüfungen jedenfalls von einem unabhängigen Experten – gewerbliche Finanzdienstleister oder Vermögensberater – beraten lassen.

Ihr

Christoph Kirchmair,

Obmann-Stellvertreter der Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

November 2023: Betriebliche Altersvorsorge

- die intelligente „Zweite Säule“

Die Altersvorsorge in Österreich ist nach einem „Drei-Säulen-Modell" aufgebaut. Die staatliche Pension (1. Säule) ist stark an politische Entscheidungen geknüpft. Deshalb sollte die betriebliche Altersvorsorge (2. Säule) stärker in den Fokus rücken. Es gibt gute Gründe, warum betrieblichen Vorsorgemodelle immer interessanter werden. Unternehmen beschäftigen sich zunehmend mit den Themen Mitarbeiterbindung, steuerbegünstigte Altersvorsorge, Work-Life-Balance, Verlust von Fach- u. Schlüsselkräften oder Zukunftssicherung.

Nachdem eine ausreichende staatliche Pension immer unsicherer erscheint, wird das Modell der betrieblichen Altersvorsorge immer beliebter. Da zeigen die Zuwächse im Bereich der betrieblichen Vorsorgemodelle für Mitarbeiter:innen. Mit direkten Leistungszusagen zu Gunsten der Mitarbeiter:innen lassen sich etwaige Pensionslücken auffangen bzw. abfedern. Laufende Beitragsleistungen in Vorsorgeprodukte oder dafür vorgesehene Wertpapiere sind eine gute Möglichkeit, den Lebensstandard auch im Ruhestand entsprechend zu sichern. Durch solche Betriebsvereinbarungen kann die Altersvorsorge wie auch die Absicherung einer möglichen Invalidität entsprechend abgedeckt werden.

Die vom Unternehmen eingezahlten Beiträge in die betriebliche Altersvorsorge können höher gewählt werden, weil hierfür keine Lohsteuerabgaben oder Sozialversicherungsbeiträge fällig sind. Zudem sind die Beiträge gewinnmindernd, was zu einer Win-win-Situation für Arbeitgeber:innen und Arbeitnehmer:innen führt. Beachtet werden muss dabei lediglich, dass die Pensionszusage sowie die staatliche Pension den zuletzt erhaltenen aktiven Bezug nicht überschreiten darf. Die gewerblichen VermögensberaterInnen der Fachgruppe der Finanzdienstleister in der Wirtschaftskammer Tirol helfen Ihnen hierzu gern und stehen für ein verbindliches Beratungsgespräch jederzeit zur Verfügung.

Ihr

Heiko Luchetta,

Ausschussmitglied der Fachgruppe Finanzdienstleister

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Oktober 2023: Zinsfalle bei Wohnbaukrediten

- eine wachsende Herausforderung für Österreichs Haushalte

Seit Mitte 2022 spüren Österreichs Kreditnehmer den Druck der Leitzinsanhebungen durch die EZB. Für private Haushalte mit variablen Wohnbaukrediten bedeutet dies eine durchschnittliche Zinserhöhung von 4,4 Prozentpunkten.

Mit jeder weiteren Anhebung des Leitzinses nimmt die monatliche Belastung durch Kreditraten bei variabler Verzinsung für Kreditnehmer in Österreich zu. Diese Entwicklung stellt für viele Immobilienbesitzer eine wachsende finanzielle Herausforderung dar und erschwert das leistbare Wohnen kontinuierlich. Wie lange die Zinsen auf diesem Niveau verweilen und ob es zu weiteren Zinssteigerungen kommen wird, darüber sind selbst namhafte Experten uneins. Rund 500.000 österreichische Haushalte haben einen variablen Kredit. Mit jeder weiteren Leitzinserhöhung würden diese Kreditnehmer erneut mit steigenden Kreditraten belastet – eine zusätzliche Belastung in Zeiten signifikant steigender Energie- und Lebensmittelpreise.

Hier gilt es bei den Finanzierungen gegenzusteuern, damit das Eigenheim auch weiterhin leistbar bleibt. Eine Immobilienfinanzierung ist eine Entscheidung fürs Leben, die wohlüberlegt und gut durchdacht sein sollte – und die flexibel genug sein sollte, um an laufende Veränderungen angepasst zu werden. Um eine fundierte Entscheidung zu treffen, sollte man sich neben eigenen Überlegungen und Prüfungen jedenfalls von einem unabhängigen Experten – gewerbliche Finanzdienstleister oder Vermögensberater – beraten lassen.

Ihr

Christoph Kirchmair,

Obmann-Stellvertreter der Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Oktober 2023: Gold/Wiesnbier-Ratio

- Wiesnbier pro Unze Gold 2023 weniger leistbar

Dieses Jahr schmeckte den Besuchern das Oktoberfestbier nicht, oder verschluckten sich doch einige am Preis für die berühmte Maß? Immerhin kostete diese mit EUR 14,90 um 8% mehr, als im Vergleich zum Vorjahr gestiegen ist. Jedenfalls ist der Bierkonsum beim um 2 Tage verlängerten Fest im Vergleich zu 2019 – 2020 und 2021 fiel die Wiesn Corona bedingt aus – um 25 % zurückgegangen.

Zu einer Revolution wie 1844 hat der Preisanstieg nicht geführt. Damals hatte die Erhöhung des Bierpreises von 5 auf 61/2 Kreuzer schwere Unruhen ausgelöst. Das zur Hilfe gerufene Militär ging jedoch nicht gegen die Aufständischen vor, sondern solidarisierte sich mit ihnen, sodass sich König Ludwig I. gezwungen sah, die Preiserhöhung zurückzunehmen. 2023 ist aber nicht 1844 und der bayerische Ministerpräsident Markus Söder ist nicht König Ludwig I.

Goldanleger hätten aber ohnehin keinen Grund zur Revolte. Denn der Goldpreis in Euro hat die massive Preissteigerung auch in diesem Jahr fast zur Gänze aufgefangen, wie die Goldexperten Roland Stöferle und Mark Valek in ihrer alljährlichen Gold-Wiesnbier-Ratio aufzeigen. Mit 119 Maß Wiesnbier pro Unze Gold konnten sich Goldanleger heuer lediglich eine Maß weniger leisten als im Vorjahr. Im Vergleich zu 2019 waren es sogar um vier Maß mehr. In Euro ist der Preis dagegen um 26 % gestiegen. Anders gesagt: Wer seine Maß nicht mit Gold, sondern mit Papiergeld bezahlte, dessen Bierkrug war dieses Jahr nur mehr zu ¾ gefüllt. Auch so wird der Papiergeldliebhaber durch die Inflation gewissermaßen zur Nüchternheit gezwungen.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

September 2023: Börsenkommentar

- Börsenweisheit auf dem Prüfstand

Zurzeit steht eine beliebte Börsenweisheit – die auch TT-Börsenkolumnist Christian Winder d.W. zitiert hat – auf dem Prüfstand. Nämlich: „Sell in May and go away, but don´t forget to come back in September. Die Regel bezieht sich auf die zumeist spärliche Börsentätigkeit und -entwicklung in den Sommermonaten und wurde bereits in vielen Jahren bestätigt. Andererseits ist der September einer der schlechtesten Börsenmonate in der Geschichte und gab es gerade in den Monaten Oktober und November einige der größten Börsencrashs. So fallen u.a. der „Black Monday“ oder auch die Finanzkrise 2008 in diesen Zeitraum. Auch heuer schaut es nicht so aus, als ob der Herbst der Beginn einer neuen Börsenrallye sein wird. Pessimisten meinen mit Blick auf China, aber auch die USA und Europa eher, dass sich gerade der Boden für eine deutliche Korrektur aufbereitet. Auch der renommierte Fondsmanager und DWS Stratege Klaus Kaldemorgen mahnte letzte Woche im Handelsblatt mit Blick auf die Aktienmärkte zu Geduld. Eine ausgeprägte Herbst-Korrektur abzuwarten, biete in der Folge die Einstiegsbasis für ein zusätzliches Gewinnpotential von 10 % für die nachfolgenden 12 Monate. Die Chancen stehen also nicht schlecht, dass Anleger Aktien zur Adventzeit deutlich günstiger erwerben können, als zurzeit.

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

August 2023: Hohe Zinsen

- Suche nach Lösungen für KreditnehmerInnen

Inflation, hohe Energiepreise und gleichzeitig steigende Kreditzinsen machen aktuell vielen Menschen im Land zu schaffen. Nur rund sechs Prozent der bestehenden Wohnbaukredite sind laut österreichischer Nationalbank fix verzinst, fast die Hälfte ist variable und der Rest ist eine Mischform. Viele haben sich während der mageren Zinsjahre viel Geld gespart. Jetzt können sie sich ihre Rückzahlungen nicht mehr leisten. Ausfällen seien aber auch für die Banken nicht gut.

Hier können Sie das ganze Interview nachhören.

Ihr

Christoph Kirchmair,

Obmann-Stellvertreter der Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

Juli 2023: Crash Propheten haben immer Saison

- Das Börsengeschehen ist geprägt von einem ständigen auf und ab

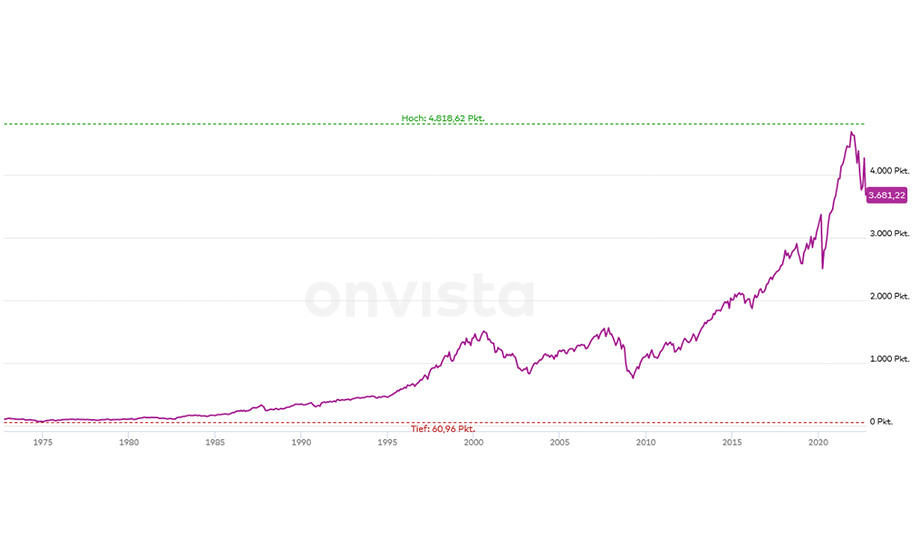

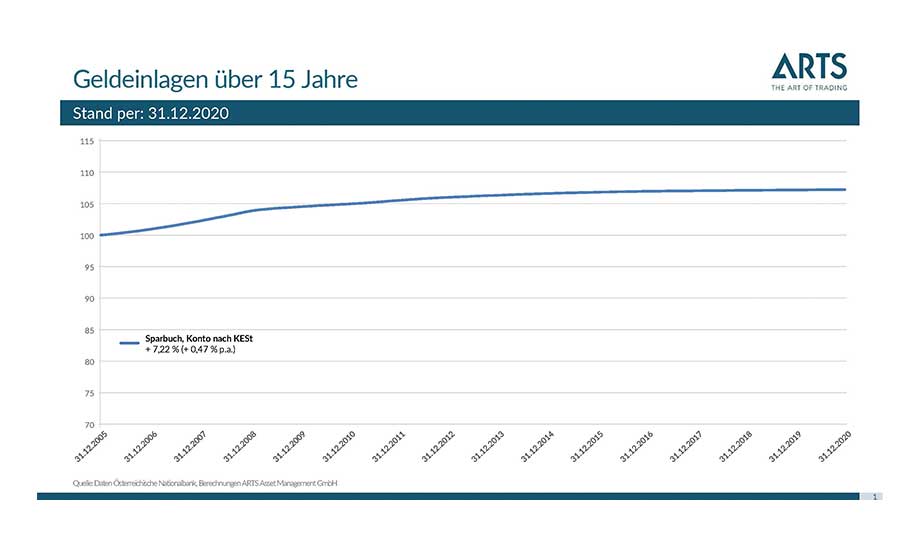

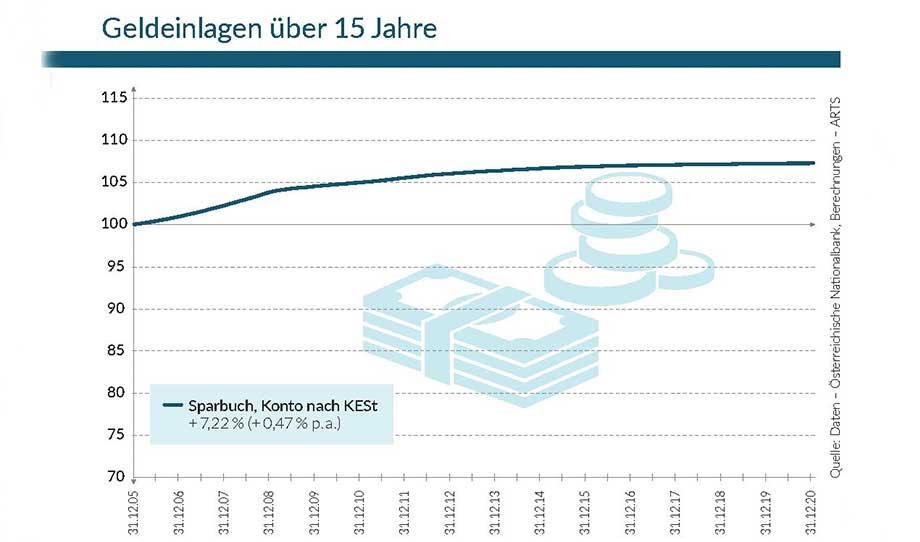

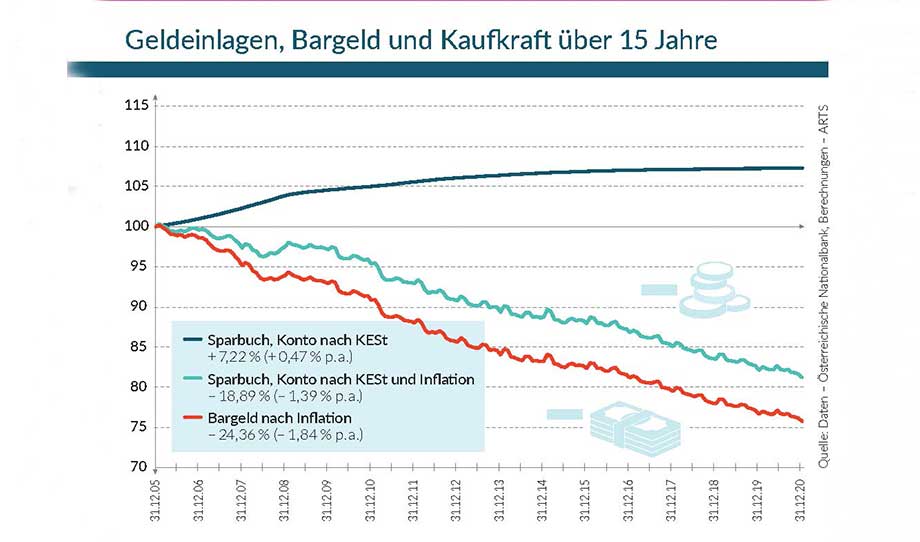

Das Börsengeschehen ist geprägt von einem ständigen auf und ab, und obwohl sämtliche Indizes langfristig nur eine Richtung – nämlich die nach oben! – kennen, verbinden die meisten Menschen mit ihr in erster Linie Risiko und haben Angst vor dem Wertverlust ihres angelegten Geldes. Dabei ist es genau anders herum. Während das Geld im Börserl aber auch auf dem Sparbuch tatsächlich immer weniger wert wird, erwirtschaftet es an der Börse langfristig einen realen Wertzuwachs und trägt so zum Vermögensaufbau und Wohlstand bei.

Nichts desto trotz haben Crash-Propheten immer Saison. Zuletzt warnte der 84-jährige Investment-Guru und Co-Gründer von GMO Investments, Jeremy Grantham vor einem unvermeidbaren Crash und wettete zudem gegen Technologie-Aktien.

Dabei hatte Grantham bereits zu Beginn des vergangenen Jahres vor einer „Superblase“ bei Aktien, -Immobilien und Rohstoffen gewarnt. Der Star-Investor prophezeite über viele Asset-Klassen hinweg einen historischen Crash. Bis zu 50 Prozent könnte der S&P 500 dabei über die kommenden Jahre hinweg einbrechen, skizzierte er ein höchst pessimistisches Szenario. Zunächst schien es, als könnte der 84-jährige Recht behalten, denn tatsächlich stürzte der S&P 500, vor allem durch die hohen Kursverluste im Technologiesektor, 2022 ab. Von Jänner bis Oktober summierten sich die Verluste auf mehr als 25 Prozent, nach einer leichten Erholung waren es zum Jahresende immerhin noch rund 20 Prozent.

Doch dann kam die Wende. Weil die Zinserhöhungen der Fed Wirkung zeigten und die Inflationsraten in den USA Monat um Monat zurückgingen, wurden die Anleger wieder mutiger und sahen besonders im Technologie-Sektor wieder Kaufkurse. Aus einer anfänglichen Erholung wurde eine Rallye, der Erfolg von ChatGPT trat eine KI-Begeisterung an der Börse los. Gemeinsam mit der Hoffnung eines nahenden Zinsgipfels entstand ein neuer Hype um Tech-Aktien, vor allem um die großen Werte. Die Aktie des Chip-Herstellers Nvidia hat sich seit Jahresbeginn fast verdreifacht. Die Aktien von Apple, Alphabet, Meta, Microsoft, Netflix u.a. haben sich von ihren Tiefstständen des vergangenen Jahres wieder deutlich erholt und scheinen – wie etwa im Fall von Microsoft – neue Höchststände möglich. Summa summarum steht der S&P 500 in diesem Jahr mit 16 Prozent im Plus, womit Granthams Warnung vor der Superbubble“ wiederlegt wäre.

Doch der Co-Gründer des Vermögensverwalters GMO lässt nicht locker. Der KI-Wahn werde die Märkte noch einige Quartale beflügeln können, aber er könne das Platzen der Blase nicht verhindern, sagte Grantham dem Wall Street Journal. Granthams Aussagen haben Gewicht im Finanzsektor, schließlich sagte er einst sowohl den Dotcom-Crash als auch die Finanzkrise 2008 voraus. Im zurückliegenden Jahrzehnt warnte er allerdings häufig auch erfolglos bzw. deutlich zu früh vor einem Crash.

Wann genau eine Blase platzt, kann am Ende niemand vorhersagen. Dass die Bewertungen sowohl am Aktien- als auch am Immobilienmarkt in weiten Teilen immer noch hoch sind, lässt sich aber auch nicht von der Hand weisen. Bei GMO jedenfalls setzt man auf die Bären. Dass das nicht unbedingt heißt, dass der Vermögensverwalter alle Aktien verkauft oder shortet, zeigt ein Blick ins Orderbuch. Der Vermögensverwalter hat mehrere Wetten gegen Wachstumsaktien laufen und zuletzt gleichzeitig in Value-Titel investiert. Ben Inker, Co-Chief Assset Allocation bei GMO, sagte gegenüber dem Wall Street Journal: „Der Abschwung werde eine wunderbare, generationenübergreifende Gelegenheit sein, Geld zu verdienen.“

Dennoch: Warnungen, wie die von Grantham können guttun in einer Zeit, in der der KI-Hype viele Risiken zu überlagern scheint.

Der KI-Wahn werde die Märkte noch einige Quartale beflügeln, aber er könne das Platzen der Blase nicht verhindern.

Jeremy Grantham, Co-Founder GMO Investments, Boston

Ihr

Michael Posselt, gewerblicher Vermögensberater,

Fachgruppenobmann Finanzdienstleister Tirol

Wirtschaftskammer Tirol

Sparte Information & Consulting/Fachgruppe Finanzdienstleister

T 0590905 1280

finanzdienstleister@wktirol.at

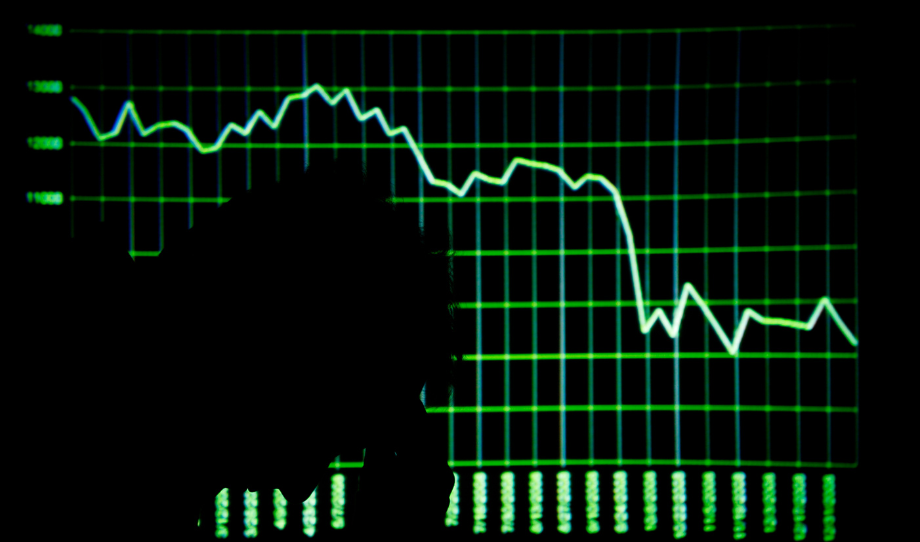

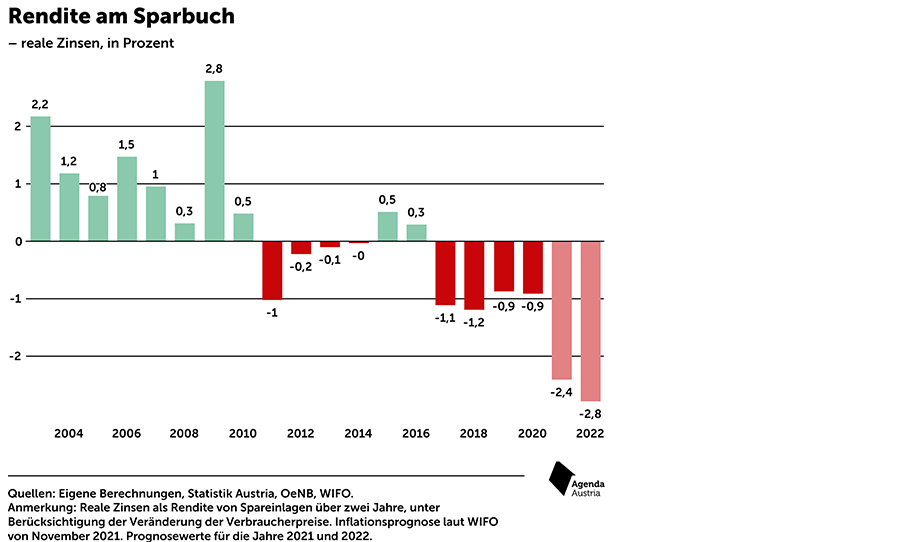

Juli 2023: Anlagen in Zeiten hoher Inflation

- Eine kluge Strategie ist gefragt

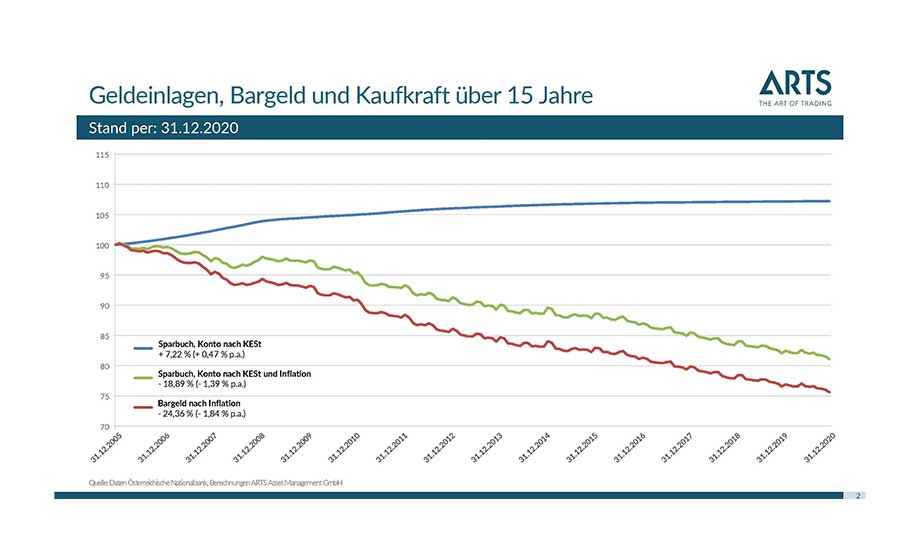

Die hohe Inflation macht den Sparer:innen in Österreich zu schaffen. Das gilt vor allem für die starke Entwertung für all das Geld, das „ungenutzt“ auf Sparbüchern liegt. Dabei gibt es viele Anlagemöglichkeiten, sein Geld gewinnbringend für sich arbeiten zu lassen.

Über 8 Prozent betrug die Inflation im Mai 2023 in Österreich. Wer sein Geld ungenutzt auf dem Sparbuch lässt, vernichtet auch bei gestiegenen Zinsen sein Sparguthaben. Selbst der leicht angehobene Leitzins kann diesen Verlust nicht ausgleichen, da die Inflation weiterhin deutlich über den Zinsen für Spar- oder Tagesgeldkonten liegt. Eine Beispielrechnung macht das deutlich: Ersparnisse in Höhe von 50.000 Euro verlieren mit der aktuellen Teuerungsrate nach nur einem Jahr rund 3.704 Euro an Kaufkraft. Bleibt die Inflation über zwei oder drei Jahre hoch, kann diese schleichende Entwertung ein echter Sorgentreiber sein. „In Zeiten hoher Inflation sollten sich Anleger:innen vom klassischen Sparbuch verabschieden“, sagt Michael Posselt, Obmann der Fachgruppe der Finanzdienstleister in der Wirtschaftskammer Tirol. Besser ist es, gemeinsam mit unabhängigen Vermögensberater:innen eine individuelle und kluge Anlagestrategie zu verfolgen.

Keine Zinsen ohne Risiko

Das Hauptziel für die Anleger:innen sollte daher sein, sich auf Anlageprodukte zu konzentrieren, die eine dauerhafte Rendite über der Inflationsrate erzielen. Daher können Investitionen in Aktien für Österreichs Sparer:innen auf lange Sicht eine sinnvolle Alternative sein. Klassische Einsteigerprodukte sind Fondssparpläne, bestehend aus Investmentfonds oder ETFs. Allerdings spielt hierbei die Mischung eine entscheidende Rolle: Eine breite Streuung des Risikos ermöglicht es, Verluste in einzelnen Bereichen durch Gewinne in anderen auszugleichen. Der Vorteil ist, bereits ab einer geringen Summe von 25 bis 50 Euro pro Monat kann man in einen Fondssparplan investieren und die Sparrate jederzeit erhöhen, reduzieren oder aussetzen.

Die Renaissance der Anleihen

Jahrelang eher uninteressant, feiern nun auch Anleihen wieder eine Renaissance. Dabei haben vor allem Fonds mit Unternehmensanleihen Aufwind. Der Grund dafür liegt in den gestiegenen Zinsen und den damit verbundenen höheren Kosten für Unternehmen, wenn diese Kredite aufnehmen. Selbst Unternehmen mit guter Kreditwürdigkeit müssen ihre Unternehmensanleihen nun deutlich höher verzinsen, als noch 2020 – obwohl sich die Geschäftsmodelle der meisten Unternehmen nicht verschlechtert haben. Die Einstandsrenditen bei europäischen Unternehmen sind für Anleger:innen daher inzwischen wieder attraktiv. Allerdings gilt es auch hier immer die aktuelle konjunkturelle Entwicklung im Auge zu behalten.

Betongold noch immer sichere Anlage

Auch wenn sich dank stark gestiegener Zinsen und hoher Kosten der Bauboom abschwächt: „Betongold zählt immer noch zu den sicheren Kapitalanlagen, erfordert jedoch bereits ein solides Eigenkapitalpolster und eine finanzielle Tragbarkeit angesichts der aktuellen Zins- und Marktsituation“, sagt Michael Posselt. Eine Immobilie ist besonders dann interessant, wenn sie als selbstgenutztes Wohneigentum geplant ist. Obwohl steigende Zinsen Baukredite verteuern, kann es trotzdem sinnvoll sein, Immobilien mit Wertsteigerungspotenzial für Investitionen in Betracht zu ziehen, da die Inflation in der Regel eher den Schuldnern zugutekommt. Allerdings ist die Wertentwicklung einer Immobilie rein aus der Perspektive des Vermögensaufbaus komplex, spielen doch viele Faktoren mit hinein, unter anderem die Standortentwicklung. Eine alternative Möglichkeit für ein indirektes Immobilieninvestment sind offene Immobilienfonds. Da diese in verschiedene Immobilienarten investieren, reduziert sich hier das Ausfallrisiko.

Gold als Beimischung